硅谷速递| 硅谷最凶猛的云计算“独角兽”:Snowflake造富神话 能否在中国复制?

毫无疑问,近段时间Snowflake成为名副其实的SaaS界新贵,2020年9月16日,云端数据仓库公司Snowflake在纽交所上市,仅两分钟就触发熔断,从120美元一度涨至319美元,收盘飙升11%,股价报253.93美元,市值达到707亿美元,创软件公司史上最大规模IPO纪录。

Snowflake如此受资本欢迎,究竟有什么魅力?Snowflake营收快速增长,对于中国的云计算与大数据公司来说,提供了哪些借鉴意义?

收入增长之快令人咂舌

能让巴菲特打破惯例参与IPO,押注处于大笔烧钱阶段的Snowflake,首要原因是Snowflake所处的“赛道”非常好,在整个计算机行业里,云计算是其中发展最快、规模最大、最具活力的市场,SaaS(软件即服务)领域被认为拥有巨大的发展前景。IDC预计,潜在的市场规模在2020年能达到560亿美元,2023年将扩增至840亿美元。

就公司自身的基本面来说,Snowflake是SaaS领域中成长最快的公司之一。

究竟是什么推动了Snowflake的收入,下面我们来看一下。Snowflake有两块业务,第一块是在线产品,其中包括Snowflake的核心云上数据仓库解决方案。客户根据他们使用的计算和存储进行支付;其次是专业服务,包括咨询、现场技术解决方案服务以及与平台相关的培训。

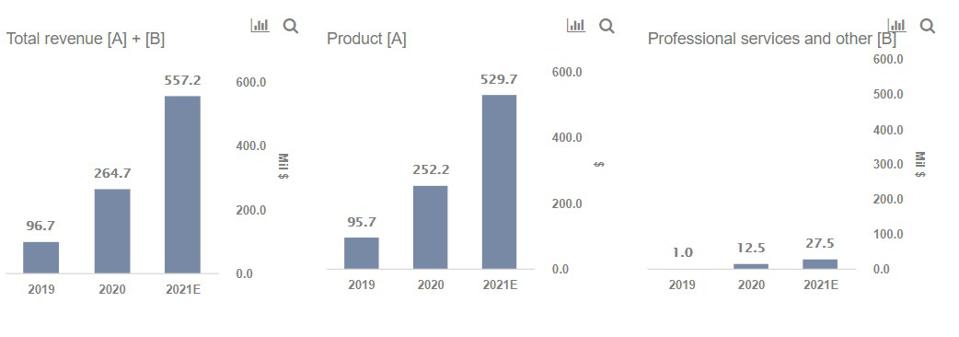

Snowflake的产品收入从2019财年的9600万美元增长到2020财年的约2.52亿美元,这是因为该公司的客户数从2019财年的948个用户增长了152%,达到了2392位用户。根据历史增长率以及第二季度的增长情况,预计Snowflake的客户数将在2021财年增长到约4600个,产品总收入约为5.3亿美元。Snowflake的总收入从2019财年的9700万美元增长到2020财年的约2.65亿美元,预计它在2021财年将增长110%至约5.57亿美元。

现在,Snowflake不仅可以迅速增加新客户,而且可以更好地利用其现有用户获利。Snowflake的净收入保留率(即扣除升级,降级和流失因素后保留的上一年收入的百分比)为158%,表明现有客户将能够继续花更多的钱。

为什么Snowflake的交易如此溢价?

基准利率接近零水平,投资者通常为增长付出了溢价。但是,Snowflake股票的价格似乎是2021财年预期收入的110倍,而2020财年收入则是230倍以上。让我们将Snowflake与其他高增长的SaaS和数据库播放器进行比较。Datadog的追踪收益为76倍,并在2020年公布了83%的收入增长。Okta的追踪收益为25倍,在最近一个财年中公布了46%的增长。MongoDB的市盈率为22倍,增长58%。

当然,Snowflake的增长速度快于这些公司,还有另一个原因,即股票供应不足。Snowflake的公众持股量(即公众投资者持有的股票数量)仅为2800万股,占其流通股总数的10%左右,而股票供应不足很可能导致价格上涨。

Snowflake为什么会成功?

说到成功,不得不说Snowflake非常“不硅谷”的地方,即Snowflake的管理层。

出色的管理层

一方面,跟硅谷年轻精英的创新神话不一样,Snowflake的管理层年龄可不小。两位创始人2012年创立Snowflake的时候,都有20年左右的工作经验。目前从核心管理层到董事会,都是50-60岁的年纪,分别来自 ServiceNow、VMWare/戴尔/EMC、BMC软件、Adobe 等企业的资深人士。

另一方面, CEO更迭多次。硅谷从投资人到创业者都一直很强调Founder friendly,创始人至上的文化里,很多投资人都不敢宣称支持更换CEO。令人意外的是,Snowflake三个创始人都没有担任过CEO,一开始是投资人Mike Speiser担任CEO,2014 年是微软老将 Bob Muglia出马。

后来,为了准备IPO,董事会决定要找一位擅长将公司上市的 “实力派 CEO”。前任ServiceNow CEO Frank Slootman 就此出场。作为SaaS界一流的CEO之一,他不仅把ServiceNow带上市,并且他也是 Data Domain 的 CEO,这家数据存储公司最终被 EMC 收购……Slootman简直创造了一个又一个神话。

能经历这种过渡,并让公司业务保持一往无前绝不容易。这需要创始人的信任与配合,需要几任CEO的默契合作。

Snowflake的运营模式

Snowflake比起软件公司来说,更像是一家服务型的企业。因为它没有自己的基础架构,而是依靠亚马逊AWS、微软Azure和谷歌云三大公有云打造一个云数据仓库,无论客户用的是哪一家的服务,都可以在Snowflake的平台上跨云运行。

定价模式决定了商业成功。在Snowflake前,云服务一般有两种收费模式:资源预留、包月包年与按量付费。与传统的SaaS公司不同,Snowflake是根据使用量定价的。这就是为什么客户喜欢Snowflake的一个重要原因,客户只需为他们使用的计算和存储支付,可以选择按需付款或预付费以获取批量折扣。

由此可见,Snowflake完全是另一套思路,从客户的角度,怎么做云数仓,才能使客户用最少的钱做最多的事情?出发点即利于云计算的无限扩展能力,以最小成本为客户解决建立数仓的任务,真正的让用户“只为实际使用的资源付费”。

在技术层面,Snowflake将数据存储和数据处理分开,用户可以更灵活地选择服务级别,根据需求快速增减节点数量。

在客户方面,Snowflake目前的客户数量为3117个,同比增长101%。这得益于其在架构方面的优化,用户在Snowflake平台上可以便捷地与其他用户进行数据交换,这一操作让Snowflake的用户数量持续增加。

在运营模式创新的情况下,Snowflake实现了业绩逐年增长。但在高增长的背后,Snowflake尚未盈利。招股书显示,Snowflake在2020年上半年运营亏损为1.74亿美元,净亏损为1.71亿美元。但从数据来看,Snowflake的净亏损正在大幅收窄,从170%到了71%。即便Snowflake净亏损数额大,但考虑到其扩张速度以及当前市场发展,目前的亏损程度是被投资者接受的。

寻找中国的Snowflake

Snowflake提供的云原生数据仓库,服务上为云计算创造了史无前例的可能性,生态上也十分完善。但Snowflake的卖点并不局限于技术上,更让人为之拍手叫绝的是Snowflake将基础软件的服务,从传统ToB的销售,变成了如同快消品一般的创新大胆的商业模式。

因此,从Snowflake成功的案例中,我们不难看出,一个成功ToB企业的标准模式,其实和其他领域的成功模式并没有什么不同,都是:独特的技术+创新的商业模式,二者缺一不可。

而中国的企业要想成为中国的“Snowflake”,不仅仅需要在技术上有着自己独特的地方,在商业模式方面也要勇于创新,不断开拓。

作为和Snowflake有着相似基因的智领云,在技术与商业模式的探索中,也在寻找着一条适合中国国情的成长之路,以期望帮助企业用户实现真正的数据驱动的目标,我们相信,我们一定能找到这样一条道路,也一定能够实现我们的目标,敬请大家拭目以待……

参考文章:

https://www.cnbc.com/2020/08/24/snowflake-files-s-1-for-ipo.html

https://blog.publiccomps.com/snowflake-s1-ipo-teardown/

https://www.forbes.com/sites/greatspeculations/2021/01/06/whats-happening-with-snowflake-stock/?sh=3ee387f67ca8

https://www.forbes.com/sites/greatspeculations/2020/10/22/pick-palantir-over-snowflake/?sh=24d665b5b2d4

留言

评论

${{item['author_name']}} 回复 ${{idToContentMap[item.parent] !== undefined ? idToContentMap[item.parent]['author_name'] : ''}}说 · ${{item.date.slice(0, 10)}} 回复

暂时还没有一条评论.